これからフリーランスになる人やフリーランスになりたての人に向けて、現役フリーランスが、経理と確定申告についてまとめた記事です。

フリーランスのお金の流れを理解してもらえると嬉しいです。

この記事を書いているのは、Webデザイナー歴18年の現役フリーランスです

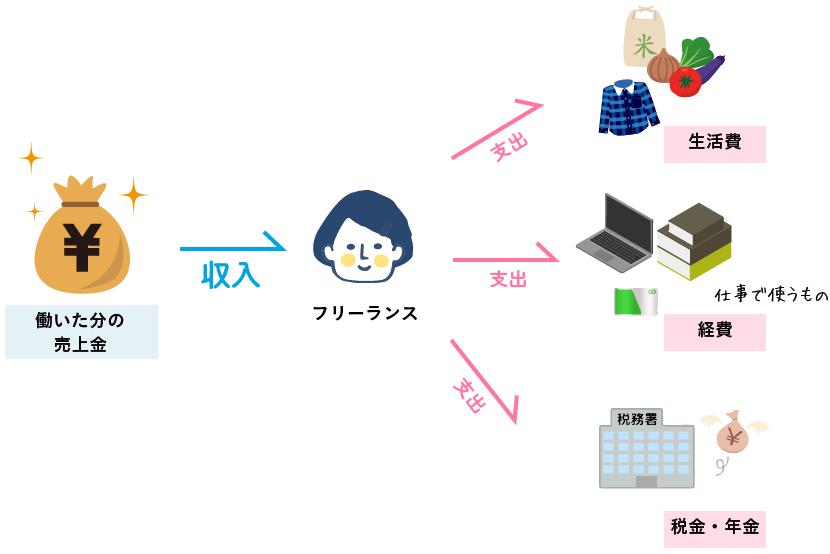

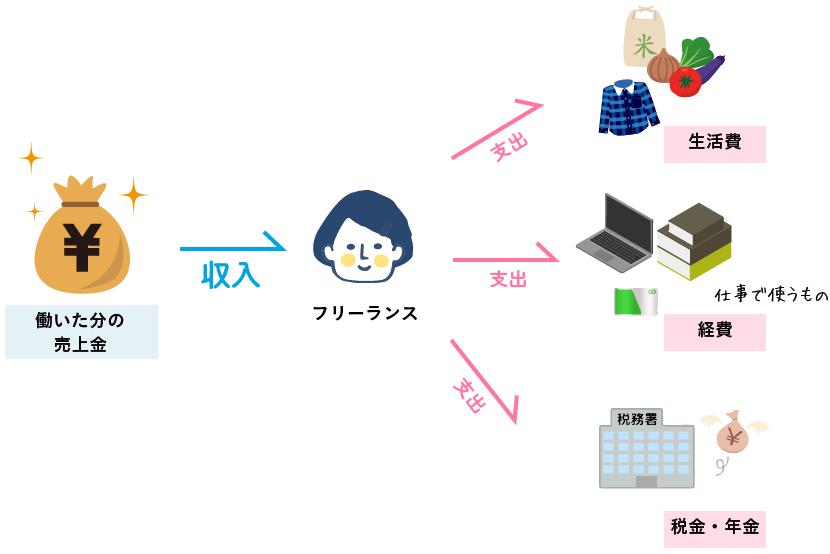

フリーランスの全体的なお金の流れはどうなっているのか

まず、フリーランスの全体的なお金の流れについて考えてみましょう。

もしあなたが会社員だったら、毎月決まった額の給料や賞与をもらうことができます。

交通費やPC関係など仕事に関する費用(=経費といいます)は全部会社持ち。

税金や年金も会社の経理部が計算してお給料から引いてくれるので、毎月受け取るお金は基本的に全て自分の収入になります。

一方フリーランス(個人事業主)は、収入も支出も全て自分で管理します。

フリーランスの支出には、税金や年金も含まれます。

税金や年金は、全て自分から能動的に納めなければならず、勝手に引いてくれるシステムはありません。税金の納付を忘れると脱税となりますので、もちろんペナルティがあります。

会社員はもらった給料=自分の利益となりますが、フリーランスは自分の売上金から仕事に必要な経費(交通費、通信費、文具費等)を引いた金額が自分の使えるお金(=純利益)となります。

経費が多すぎて生活が回らないようだと、フリーランスとしては失格です。

フリーランスの経理の流れ

売上を上げる、経費を使う

↓

帳簿につける

↓

年度末に確定申告

↓

税金払う

これを、毎年行います。

仕入れがある商品を売っているのであれば、日々の帳簿付が必要ですし、私のように個人スキルを売っている人件費のみのフリーランスであれば、数ヶ月に一回の帳簿付で十分な時もあります。

なぜ経理が必要なのか?

お金の管理が苦手という人、気持ちはすごくわかります。適当に日銭を稼げれば良いじゃないという考えも。でもフリーランスが経理を行うのはとても大切なことなんです。

それには、主に以下の理由があります。

①お金の流れを見える形にすることで、効率の良い事業の運営ができる

自分の労働とその結果となる売上額を知ることで、事業の向上に充てる。お金の流れを把握して1年間の儲けを見える形にすることは、とても大事なことです。

②納税するため。確定申告には経理が必要だから

年度末にフリーランスが必ずやらなければいけないのが「確定申告」です。

自分の年間の儲けを数値化して国に申告する、これが確定申告です。

確定申告は納税のために絶対必要なもので、いかなるフリーランスとも避けては通れません。

③金融機関からの融資の際に使う

もしあなたが銀行等から融資を受けたい場合は、帳簿や現在の収入の状況を試算表で見せることが必要になります。金融機関が融資をするかどうかの判断材料となります。

特に【納税のため】が一番重要な理由です。年度末に慌てないよう日々帳簿をつけておくようにしましょう

経理の期間は?

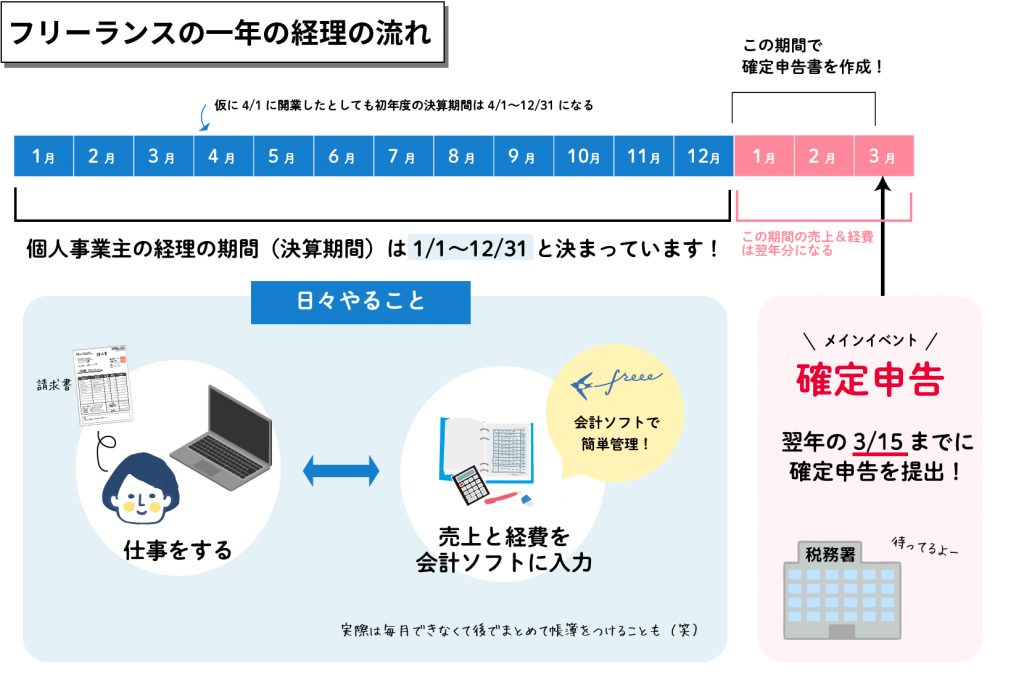

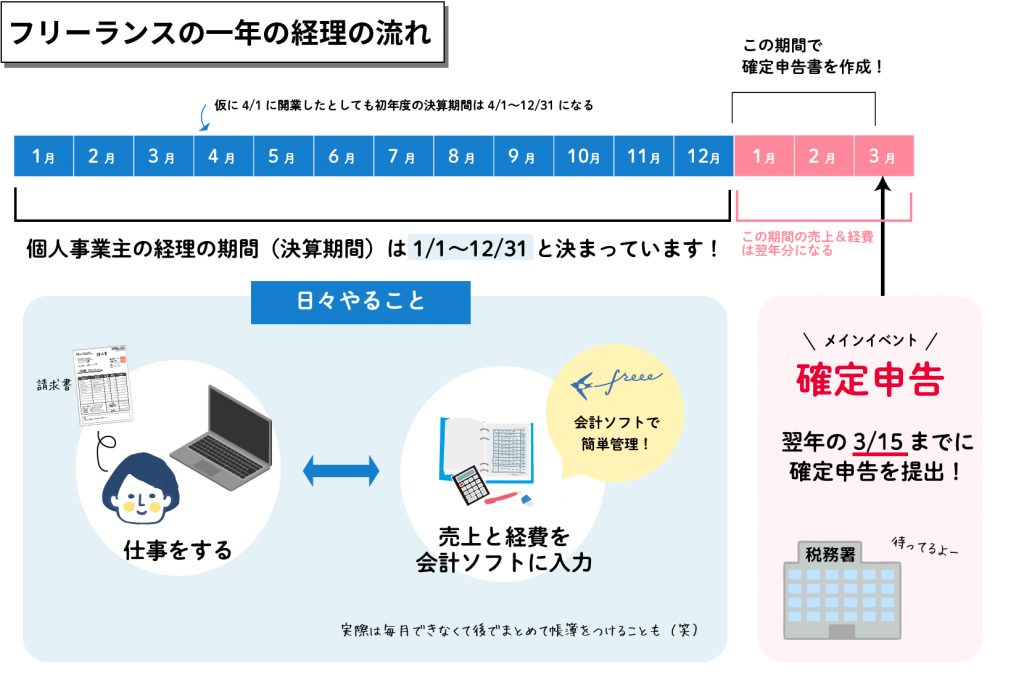

法人であれば決算は3月末だったり9月末だったりと各社自由に決めることができますが、フリーランスの経理の期間は、1月1日〜12月31日と決まっています。

そして、翌年にあたる3月に確定申告(青色申告)を提出します。

よって、1年通しての経理の流れはこんな感じになります。

例:2020年1月1日〜12月31日までの経理処理をして確定申告の書類を作る→2021年3月までに確定申告を行う

仮に、2020年4月1日に開業したとしても、そこから1年間の決算になるわけではなく、初年度は、2020年4月1日〜2020年12月31日までの売上を2021年3月に確定申告します。

お金の流れを見える形にすることで、

・今年はどのくらい売上があがっているのか

・経費は今どのくらい使っているのか

というのがわかります。

お金を可視化しておくとどんな時に便利か。具体例をみてみましょう。

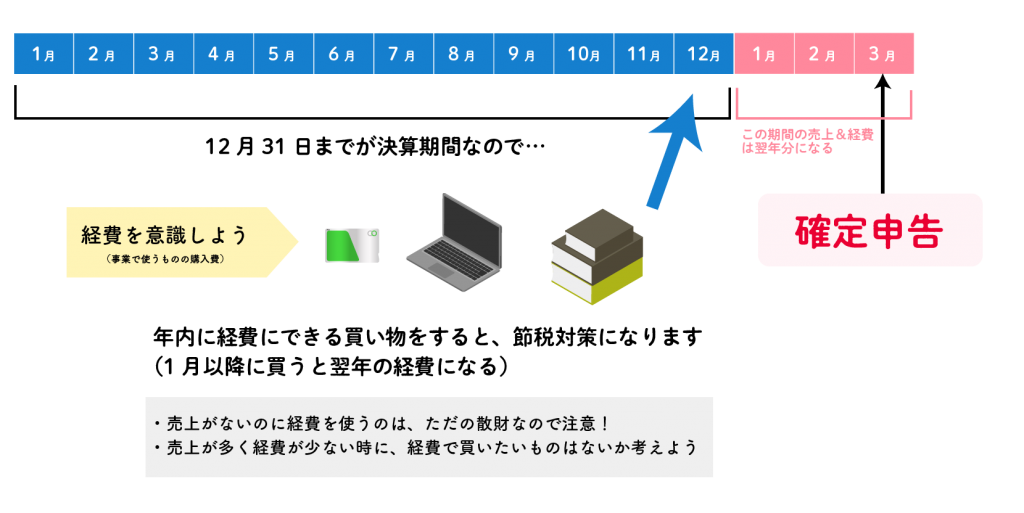

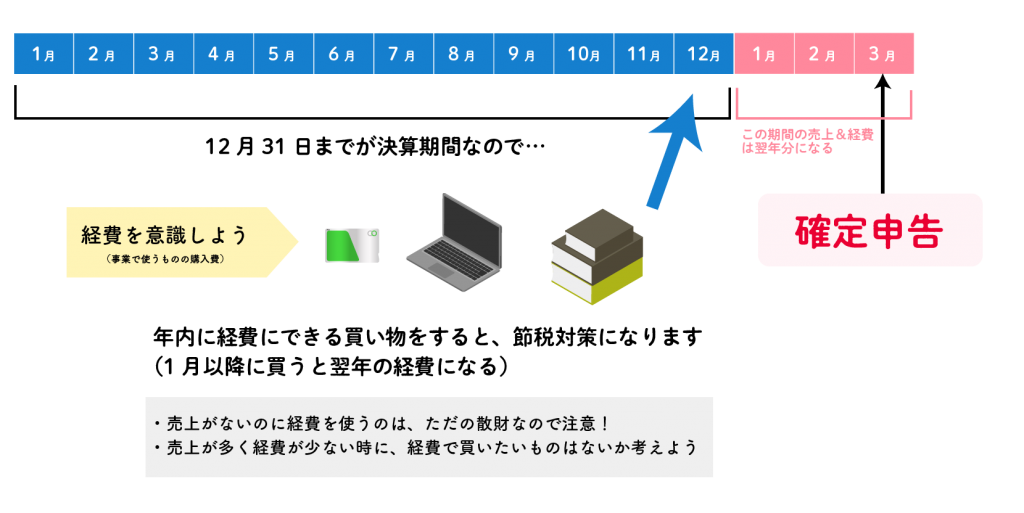

まず、売上金が多いほど、税金というのは高くなります。収入が増えるから当然ですよね。

しかし、税金というのは、売上金から経費(=仕事で使うお金)を引き算した金額にかかってきますので、経費が多ければ多いほど、税金は減ります。

フリーランスは、節税対策として、経費を増やすというのが大事になってきます。

(もちろんやみくもに経費を増やすのは、ただの赤字です)

税金は1月〜12月の利益によって計算されますので、12月の前に自分の収支を一度確認する。売上が大きければ年内に買い物をして経費の金額を増やす、ということをフリーランスはよくやっています。

また、配偶者の扶養範囲内で働いている人は、年間の所得を扶養範囲内の金額に抑えなければいけません。

フリーランスは外で働くパートと違って収入が不定なので、気付いたら扶養を外れる枠まで稼いでしまったということのないように、こまめに管理しましょう。

デザイナーの経理は簡単?

デザイナーやエンジニアといった職種の場合、経理はそう複雑ではありません。

なぜならほぼ人件費のみだからです。

物の仕入れがある物販や飲食店になると、もう少し複雑な処理が必要になります。

しかし、デザイナーだとほぼ売上=人件費なので、そこから経費を引くだけで利益が出てきます。非常に簡単です。

経理になれている人なら1〜2日で年間の経理と確定申告の書類まで作れてしまいます。

確定申告って何?なぜ必要なのか

経理の必要性は先ほども書きましたが、一番大きな理由は確定申告のためです。

じゃあ、確定申告とはなんでしょうか?

まず、大前提として日本の憲法には「納税の義務」があります。日本に住んでいる人は、全員税金を日本国に納めなければいけません。

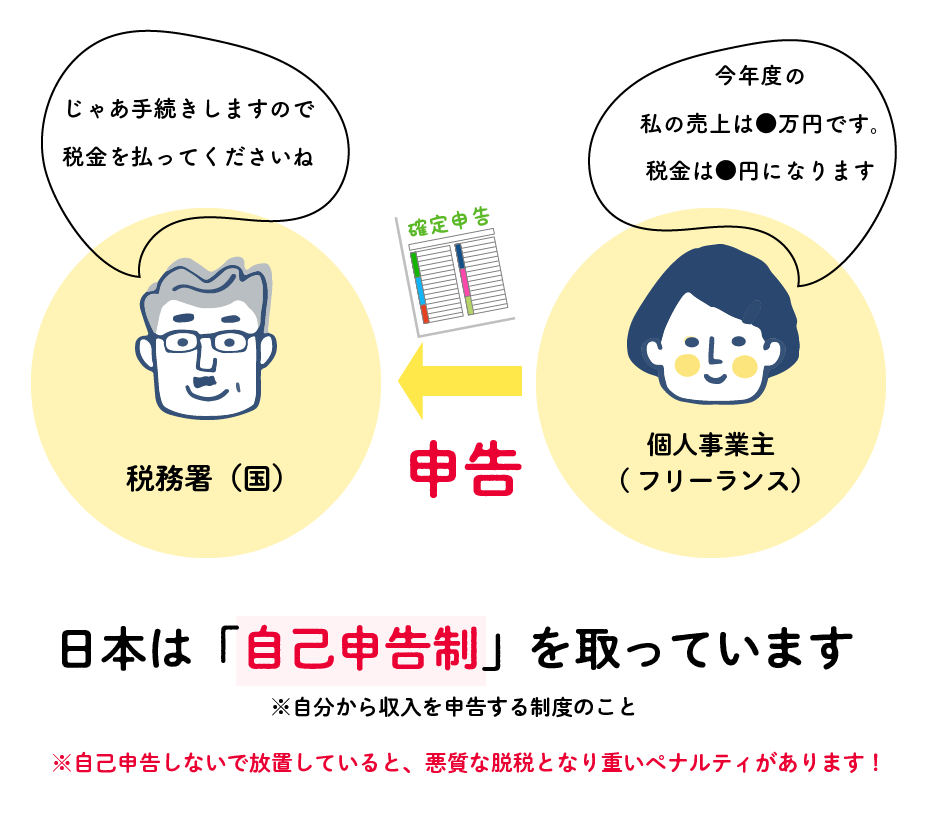

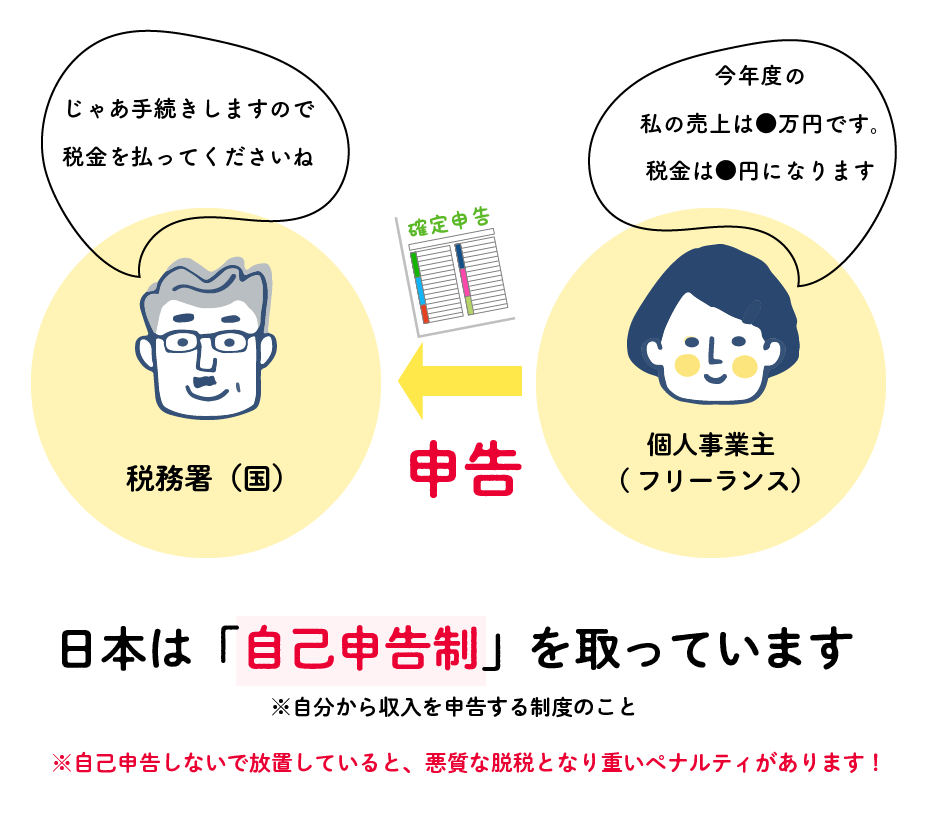

納税の額は、本人の所得によって決まります。なので、働いている人は自分が働いて得たお金の金額を国(税務署)に教える必要があります。所得がわからないと国は税金を請求することができません。

自分の所得金額を国に教える=これが確定申告です。

会社員の場合は計算・申告・納税まで会社が代わりにやってくれるのですが、フリーランスの場合は自分で計算し、自分で申告し、自分で納税しなければいけません。

近所のラーメン屋のおじさんも、肉屋のおじさんも、花屋のお姉さんも、個人事業主は全て確定申告を行っています。

数年前に、あるお笑い芸人が申告漏れで厳重注意を受けましたね。彼の場合は、所得金額をごまかす虚偽の申告ではなく、ただ面倒だったからという理由で申告をしなかったらしいです。

何年も放置された結果、莫大な金額の税金を払っていなかったという結果になりました。

これは、面倒くさがりのフリーランスにとって他人事の話ではありません。

どんなに仕事が忙しくても、確定申告だけは絶対にやるようにしましょう。